Há quase 60 anos, pessoas com 20 anos não saberiam como responder a este questionamento, já que, em 1960, a expectativa de vida do brasileiro era de 48 anos. Ou seja, quem nascia, naquela década, tinha a perspectiva de viver apenas 50 anos.

Felizmente, o Brasil passou por diversas mudanças socioeconômicas no último século, como serviços de saneamento ambiental, alimentação, urbanização, educação, entre outras. Estes fatores, conjugados ao avanço da medicina, contribuíram para que, em 2018, a expectativa de vida do brasileiro chegasse a 76 anos. Mas será que estamos preparados para viver por tanto tempo?

TAXA DE NATALIDADE no BRASIL

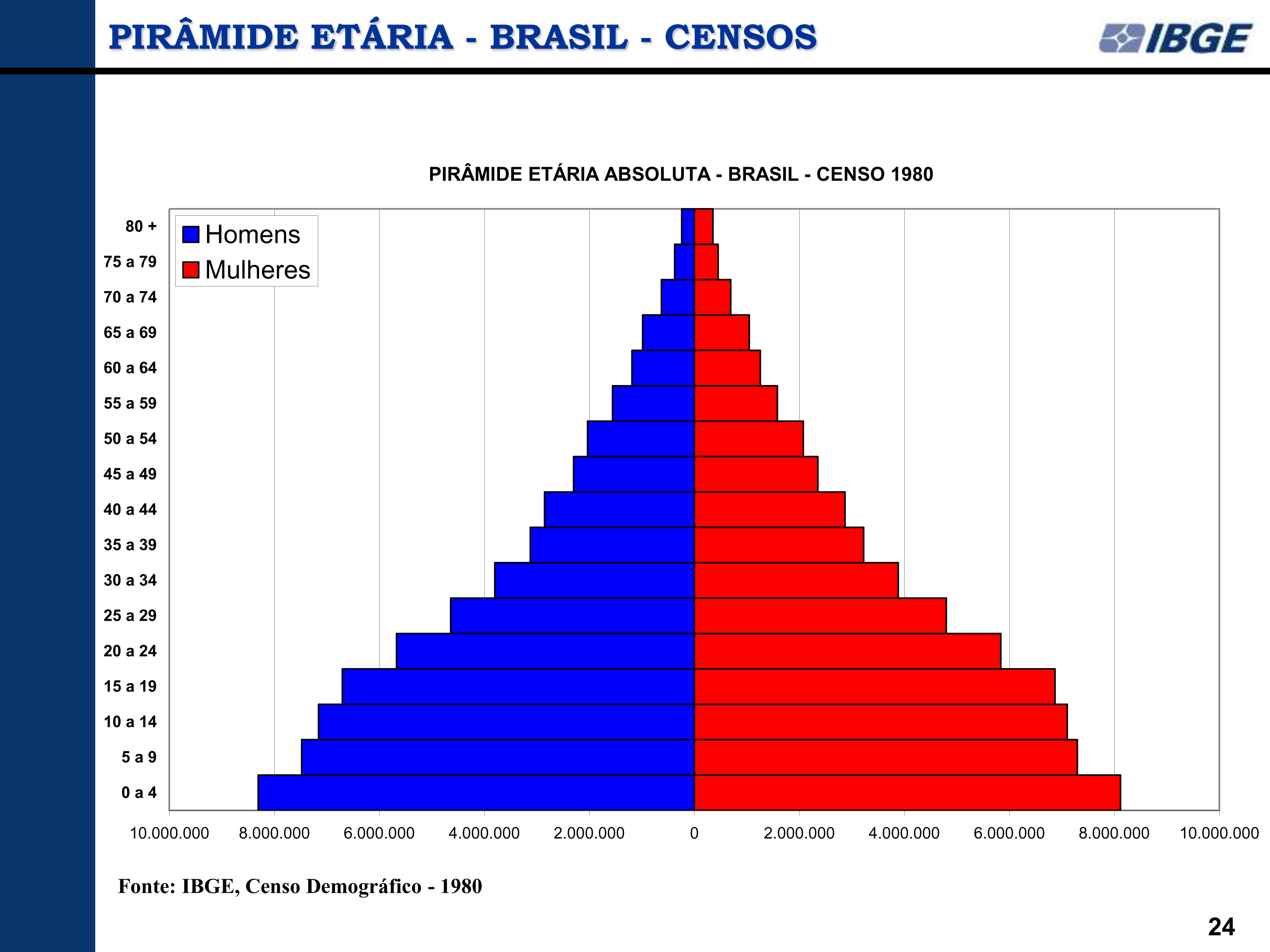

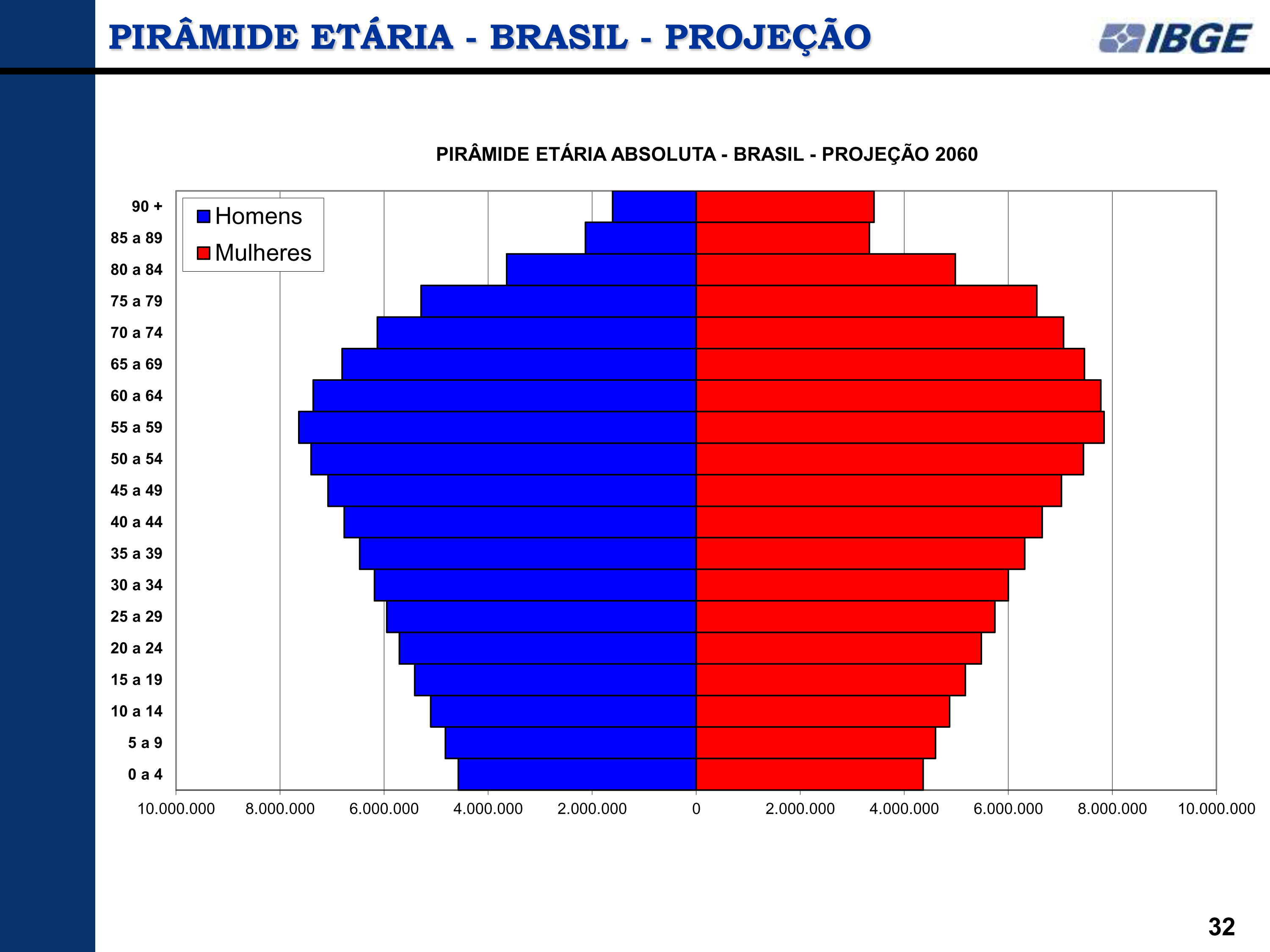

A redução da taxa de natalidade, acompanhada do aumento da expectativa de vida, está fazendo com que o mundo esteja passando por uma transformação demográfica. Para que possamos entender como funciona esta dinâmica, basta pensarmos em uma pirâmide onde a base, caracterizada por ser mais larga, representa os jovens e, à medida que a pirâmide vai chegando ao topo, representa as idades mais avançadas. Contudo, a figura da pirâmide na forma triangular não é a que melhor identifica a população brasileira e mundial dos últimos anos. Atualmente, encontramos uma pirâmide de base estreita, demonstrando a baixa natalidade e consequente redução dos jovens, e um topo largo, representando o maior número de idosos devido a crescente longevidade.

Fonte: IBGE

Sabemos que, à medida que a idade avança, precisamos de mais cuidados com saúde. Não se consegue ser tão ágil como os jovens e, muitas vezes, nessa faixa de idade, as pessoas tornam-se inativas. Essas características nos trazem à tona alguns questionamentos: como a população jovem reduzida conseguirá financiar a população idosa? A máquina pública está preparada para o aumento do número de idosos? Estamos nos organizando adequadamente para mantermos o mesmo nível de vida na terceira idade?

ERA DO IMEDIATISMO e a EDUCAÇÃO FINANCEIRA

Vivemos na era do imediatismo. Conseguimos tomar decisões rápidas com alguns cliques. Ademais, estamos cercados do consumismo. É muito mais fácil trocar de carro, viajar, comprar o eletroeletrônico da moda do que investir a longo prazo. Isto está diretamente relacionado à cultura do Brasileiro. Consumir é muito mais fácil do que poupar.

Um pesquisa realizada pela Stand & Poor´s, que mediu o nível de educação financeira em 144 países demonstrou que o Brasil está na 74º posição, ficando atrás de países como Madagascar e Zimbábue. Quando falamos em educação financeira, muitas vezes, nos remetemos ao fato de poupar ou reduzir gastos, mas educar-se financeiramente vai muito além disso. Trata-se de mitigar os riscos e as incertezas no patrimônio pessoal. Ao fazermos um seguro auto, estamos preocupados quanto aos riscos financeiros referentes a esse bem. Nesse sentido, a previdência complementar aparece com uma das formas de manter-se seguro aos riscos eminentes nas finanças pessoais.

PREOCUPAÇÃO COM O FUTURO e a PREVIDÊNCIA COMPLEMENTAR COMO ALTERNATIVA

Um estudo elaborado pela Universidade de Cambridge pesquisou o conhecimento da Geração Y da Austrália, Brasil, Japão, Holanda, Reino Unido e EUA sobre poupança e aposentadoria. Dos resultados, percebeu-se que 48% dos brasileiros da Geração Y estão interessados em conhecer sua realidade do futuro comparado com 94% dos australianos. Também, a pesquisa concluiu que 61% dos brasileiros da Geração Y se quer receberam quaisquer tipo de informações sobre finanças nas instituições de ensino que frequentaram ou no trabalho e 64% deles poupariam mais se suas pensões permitissem múltiplos saques. Nota-se que o jovem brasileiro não mantém conhecimento necessário e não se aflige quando a questão é previdência.

O mercado de previdência complementar surgiu como forma de assegurar aos seus participantes o recebimento de recursos adicionais aos garantidos pelo Regime Geral de Previdência Social (RGPS). A previdência complementar no Brasil é dividida em duas categorias: Entidades Abertas de Previdência Complementar (EAPC) e Entidades Fechadas de Previdência Complementar (EFPC) fiscalizadas pela SUSEP e pela PREVIC, respectivamente.

A Previdência Complementar Fechada é composta por entidades fechadas de previdência complementar, popularmente os fundos de pensão, através de planos de benefícios de caráter fechado, acessíveis a servidores ou empregados dos patrocinadores e associados ou membros das instituições. Já a Previdência Complementar Aberta é composta por entidades abertas de previdência complementar autorizadas a operar planos de previdência que podem ser adquiridos por qualquer pessoa física ou jurídica. Essas duas categorias representam uma alternativa, em termos de previdência, para quem deseja poupar e garantir os mesmos padrões de vida no futuro sem depender, exclusivamente, da previdência social.

Por todas essas transformações, hoje, no Brasil, precisamos estar preparados para o futuro. Conhecer nossas reais necessidades, além de compreender e informar-se sobre como funciona o Regime Previdenciário no país e suas alternativas tornou-se essencial. Economizar, investir de forma consciente e manter-se preocupado com o amanhã é, mais do que nunca, a peça chave para quem deseja envelhecer de forma sadia e sem medo.

PRISCILA SANTOS PORTAL, Analista Atuarial Pleno do GBOEX, formada em Ciências Atuariais (MIB-2654) e Ciências Contábeis, (CRCRS–099342/O), pela UFRGS.